王也

打开 DeFi 世界之门,从小白到 DeFi 大神的进阶必修课。

由 Conflux × Odaily星球日报联合出品,星球日报资深记者@王也担任主笔。

烤星 · DeFi 课堂

3 月 12 日,加密货币市场突如其来的暴跌,让 DeFi 经历了一场大考,就连 DeFi 王冠 MakerDAO 都没能 hold 住这次考验。

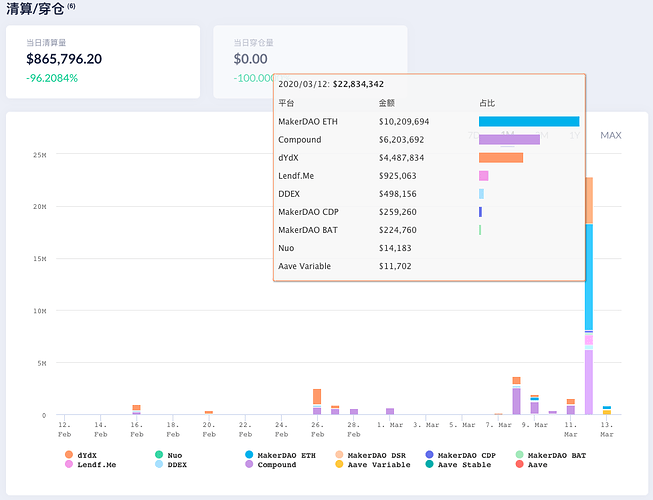

据 DeFi Pulse 数据显示,DeFi 锁仓资产总额现已下降至 6.2 亿美金,仅 3 月 12 日单日锁仓资产就减少 2 亿美金,据今年锁仓量最高点 12.3 亿美金已减少 50%。

极端行情同时引发了 DeFi 市场的清算潮,仅 3 月 12 日当天清算总金额超 2330 万美元,其中 MakerDAO 清算金额最高,高达 595 万美元,占 DeFi 清算总额的 37%;Compound 清算额约 481 万美元,清算规模位列第二,dYdX 清算金额约 373 万美元,清算规模位居第三。

大规模清算致使链上的交易量爆增,以太坊上交易量最高峰相较于平时上涨了 15 倍,当日平均交易量也增长了 5 倍之多。链上交易量爆涨致使以太坊拥堵,导致交易所需 Gas 费也大幅上涨,从而引发了 MakerDAO 上的 “0 DAI清算”事件,也造成了以 DAI 为代表的稳定币流动性问题。

为了解决暴跌带来的损失,MakerDAO 不得不临时拍卖 MKR 以偿还 400 万美元的坏账,同时宣布新增 USDC 作为抵押资产,以缓解 DAI 的流动性问题。

这场危机暴露了 DeFi 产品架构中的预言机、清算拍卖机制和以太坊公链的性能问题,整个 DeFi 生态都面临着空前的考验,这也让很多用户好不容易对 DeFi 建立起来的信心几乎一夕丧尽。

今天我们就来系统地复盘一下“3.12”市场暴跌下 DeFi 生态所暴露出的风险,以及整个 DeFi 系统还存在哪些潜在风险。

“3.12”市场暴跌下 DeFi 所暴露的风险:

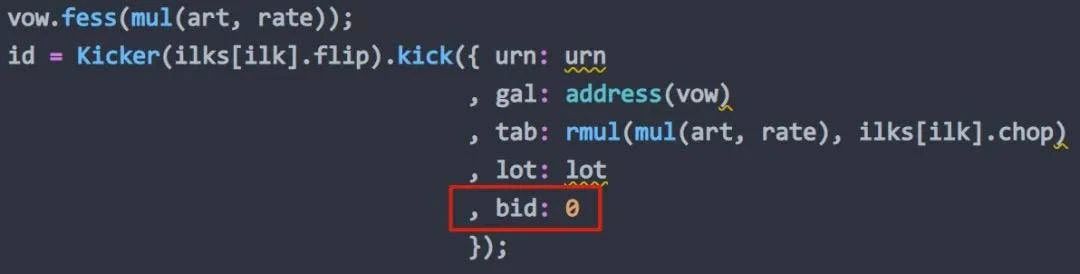

MakerDAO 清算机制有缺陷

MakerDAO 的清算有一部分是通过向 Keeper (清算人)拍卖抵押资产完成的,但是如上图所示,MakerDAO 中起拍价被设置为零,且整体拍卖机制设置相对简单,具体分为两个独立的步骤:收回贷款,这个通过「bite」来完成,然后是清算,听过「bust」完成。

举个例子:

借款人抵押 0.1 ETH 借出了 8.5 DAI,在贷款出借时,上周 ETH 的市价为 250美元,遗憾的是,这周就暴跌到 200 美元左右,这时候借款人的抵押债仓 (CDP) 担保不足,系统就会在这个 CDP 上调用 bite,收回借款人的贷款。

接着,Keeper 发现了这个债务,并支付了 8.5 DAI,以低于市场价格 5% 的折扣买下了债仓中所包含的 0.07PETH(以太池),保持了系统的偿付能力。然后,Keeper 立刻能拿到 Uniswap 买回 DAI 以锁定他 5% 的利润。

通常情况下,由于参与拍卖的 Keeper 数量足够多,其最终的拍卖价格是非常接近于其目标清算价的。但是在极端行情发生之后,DAI 流动性缺失,溢价达到了 10% 以上。同时以太坊发生了大规模的拥堵,绝大部分 Keeper 无法及时参与拍卖,而有一小部分 Keeper 看准机会,通过支付高额 Gas 费,最终以 0 DAI 的价格拍得相应抵押资产。

从上述过程不难看出,“0 DAI”事件的根本原因还是其拍卖机制设计上存在缺陷,当然事发之后 MakerDAO 也采取了一系列的措施进行补救与改进,比如推出抵押品拍卖熔断机制,降低安全响应延迟时间至少 4 小时。

DAI 的流动性不足

造成这些“0美元”清算的最大问题是 DAI 缺乏流动性。DAI 的流动性不足,加大了维持 DAI 汇率的难度,并为试图寻找 DAI 的清算人创造了更大的滑动空间。MakerDAO 风险团队最终提出了两个单独的提议来解决这个问题:

· 将 DAI 存款利率降低至零,将 DAI 借款利率降低至 0.5%,这将减少对 DAI 的需求,并有希望降低其价格,增加市场流动性,使其更接近于钉住美元。

· 增加 USDC 作为 Maker 的抵押品,允许 DAI 在流动性极度缺乏的时候以一种极低风险的方式铸造。

对于 DeFi 纯粹主义者来说,这最后一个提议听起来是亵渎神圣的——USDC,一个中央集权的稳定币,现在将会破坏 MakerDAO 完美无瑕的光辉。许多人认为这一变化将是 Maker 的丧钟。实际上,这一举措——将真实世界的资产作为抵押品,包括 USDC——已经被 Maker 核心团队预先准备了好几个月,而周四的情况只是加快了这一进程。

DAI 的利率下降,这有助于改善流动性。

这些争论在 MakerDAO 中对 USDC 的目的造成了广泛的混淆。USDC 不打算成为 Maker 的核心担保品。毕竟,我为什么要用我的美元来申请以美元计价的贷款呢?相反,USDC 旨在严格地作为一种实用工具,帮助需要流动性的清算人铸造 DAI,并在 DAI 高于 1 美元时帮助其固定在 1 美元上。

精明的交易者可以借入 DAI 的贷款,以美元的价格卖出,当 DAI 恢复到 1 美元时再买回来。事实上,Maker 系统中以 USDC 为担保的贷款,其利率高达 20%,比 ETH 贷款的 0.5% 的利率高出 40 倍,证明了这一点。

极端行情中 DeFi 需要人为干预

可能现在当你去百度“DeFi 是什么”的时候,大部分人都会看到六个字:”去中心化金融“,但是,在笔者看来,DeFi 这个说法可能并不准确,或许“开放金融——Open Finance”更为合适,因为现在很多 DeFi 实际上是一个混合模式,资产上链层面是中心化,而在可编程性是去中心化,治理上是半中心化的。

极端行情下,DeFi 金融产品的开发运营方不得不加入“人为”调控。

3 月 12 日晚,去中心化合约交易协议 dYdX 的创始人 Antonio Juliano 临时在推特上给出应急措施,宣布将 dYdX 上的最小交易量从 5 ETH/1000 DAI 增加到 10 ETH/2000 DAI;用户平仓未改,即不设交易量限制,止损点也继续正常运行。

调高最小交易量意味着网络手续费的增加,算是暂时缓解了协议的撮合延迟压力。

但此次的临时调整不到 12 小时便失效。因为 ETH 的价格在 13 日上午再次跳水,dYdX 上的最小交易量继续上调,增加到 25 ETH/5000DAI。

由于以太坊拥堵,导致 Synthetix 出现短时宕机,其团队发布 SCCP-16,临时将费用追偿延长到了一小时。当网络拥堵消退之后,该临时更改也恢复到常态。

MakerDAO 也做出了各种举措来应对市场暴跌带来的风险。3 月 15 日晚, Maker 基金会风险小组推出了一系列提案,内容包括将 DAI 的存款利率降低至 0,借款利率降低至 0.5%,以此增加 DAI 的市场流通量,防止出现大幅溢价。此外,抵押品拍卖增加了熔断机制,以防止再现无成本拍得抵押物的事故。

DeFi 的开发运营者们的介入虽说可能会弱化 DeFi“去中心化”的绝对性,但若是在极端行情下,人为干预 DeFi 运行不可避免,这时候便需要考虑对人为干预方式和流程进行一定的规范,并做好相应的预案。

以太坊性能问题成致命瓶颈

经济基础决定上层建筑,目前市场上的大部分 DeFi 协议都搭建在以太坊之上,所以,对 DeFi 产品来说,以太坊就是它们的经济基础,搭建在以太坊网络上的这些 DeFi 协议就是上层应用。

对于以太坊的链上交易而言,手续费主要被「 Gas 消耗量 」和「 Gas 单价 」这两个因素影响,Gas 消耗量被交易的复杂度或计算量所影响,而 Gas 单价是矿工是否进行打包的依据。

平时以太坊网络中的 Gas 单价仅 1 Gwei ,最多也就提升至个位数。而从 Etherscan 和 ETH Gas Station 的数据来看,3 月 12 日,Gas 单价提升到平均为 200 至 300 Gwei ,最高达到 600 Gwei。我们观察到,甚至有超过这个单价的交易都不一定能够被矿工打包。

这意味着以太坊的链上交易手续费提升了几百倍,无疑进一步增加了清算流程的难度。举个例子,以 200 Gwei 单价的 Gas Fee 计算,MakerDAO 上的一笔 DAI 还款操作,相当于要付出约 5 美元 。

与此同时,整个 ERC-20 代币的转账均出现拥堵。由于中心化交易所很多代币都是流通在以太坊中的 ERC-20 标准代币,也因为交易成本的问题,开始限制用户提现。中心化交易所的用户无法提现,造成市场出现不少谣言,影响持币人信心,进一步加大市场动荡。

非常明显,以太坊性能问题,成为了 DeFi 风险管理体系中一个致命瓶颈。在这次的极端行情中,以太坊和 DeFi 应用都面临了一次实战压力测试。性能瓶颈导致了网络交易费率提升,一连串连锁反应。

DeFi 存在的其他风险

1)金融风险

在传统金融借贷业务中,抵、质押和信用体系共同防控违约风险。

相比传统借贷服务,DeFi 显然缺乏适用的(链上)征信体系。这代表着(至少短期内)去中心化平台还无法有效对抗信用风险。现在的平台风控主要依靠基于开放协议、或点对点协议(dYdX 和 Compound)的加密资产抵押借贷合约。但不管是哪种类型,用户仍需以加密资产作为背书。

另一方面,加密资产价格往往波动幅度较大,如果被抵押的加密资产短时暴跌 50% 甚至更多,整个系统的“坏账率”将攀升,平台会面临资不抵债的状况。

2)资产类型单一

DeFi 赛道一直做不大的一个重要原因是,缺少更多优质资产的选择,在很长一段时间内只能在 ETH 存量市场中厮杀。“为什么是 ETH”并不难理解,比特币是非图灵完备的,只有以太坊上承载了有价值的资产生态和流动性。

但抵押资产过于单一,对借贷平台来说并不是好事。当讲着“普惠”故事的 MakerDAO 们以持有 ETH 为使用前提时,已经将大众用户排除在门外了。

望向远方,去中心化借贷平台不可避免地要与现实世界中的优质资产进行结合,比如将线下或互联网资产映射或托管到链上,以增加资产端的丰富度。即便这一天来临,借贷市场仍需验证新的资产类别是否有效,并可能以牺牲平台的去中心化程度为代价。

3)缺乏流动性

对于去中心化借贷平台,设置抵押率是门艺术。若抵押率太低,币价波动将削弱借贷系统的稳定性和安全性,如果抵押率太高,又会影响用户的积极性和资产的流动性。

还以 MakerDao 为例,如果用户想获取价值 1000 美元的贷款,需要抵押至少等值 1500 美元的 ETH。如果你刚好按 150% 的抵押率以 ETH 借 DAI,当 ETH 价格下降时,平台很快执行清算。

目前,MakerDAO 中的平均抵押率已达 300%。虽然这一数值可以维持系统的整体稳定,但超额抵押的方式依然减少了资产的流动性,用户抵押资产的积极性倍受影响。

4)用户体验不友好

其实,从互联网投资的角度,去中心化借贷并不太符合机构的口味。原因很简单,它解决了一个痛点(资产流动性),引入了更多的痛点,再发明新的解决方案。普通用户学习和理解 DAI、MKR、CDP 并不容易,整套使用流程也不尽友好。

Odaily 星球日报曾写过一篇 MakerDAO 的体验稿“我们体验了把去中心化借贷,终于明白为啥这个行业在熊市中仍然赚钱”,遗憾的是,作者一半的时间耗在了安装 MetaMask上……

回想传统的中心化借贷,用户体验被消磨在复杂的材料和漫长的审批程序上。去中心化借贷虽然少了这些步骤,但学习和操作的繁琐也把市场体量圈在了有限的范围里(同样的问题也存在于 DApp,使得 Decentralized 的用户量比 Centralized 小太多)。

另一方面,虽然借贷不算高频金融行为,但去中心化借贷平台依赖的基础公链仍存在拥堵问题,弱于传统互联网的处理能力会带来较差的用户体验。

总得来说,DeFi 相比于 CeFi 在透明性与去中心化上有着无可比拟的优势,但是 DeFi 仍属早期,很多前置技术也都不够成熟。项目方也认识到制约发展的瓶颈,并在积极调整和迭代。

另一方面,不论是互联网金融,还是 DeFi 分布式金融,都会面临着监管风险,即使技术本身已经能够支撑起整个金融活动,但也会迎来更多考验。